在线客服

在线客服

开立账户

开立账户

个人中心

个人中心

APP下载

APP下载

返回顶部

返回顶部

Harvey

2022-07-01 18:00:00

Harvey

2022-07-01 18:00:00

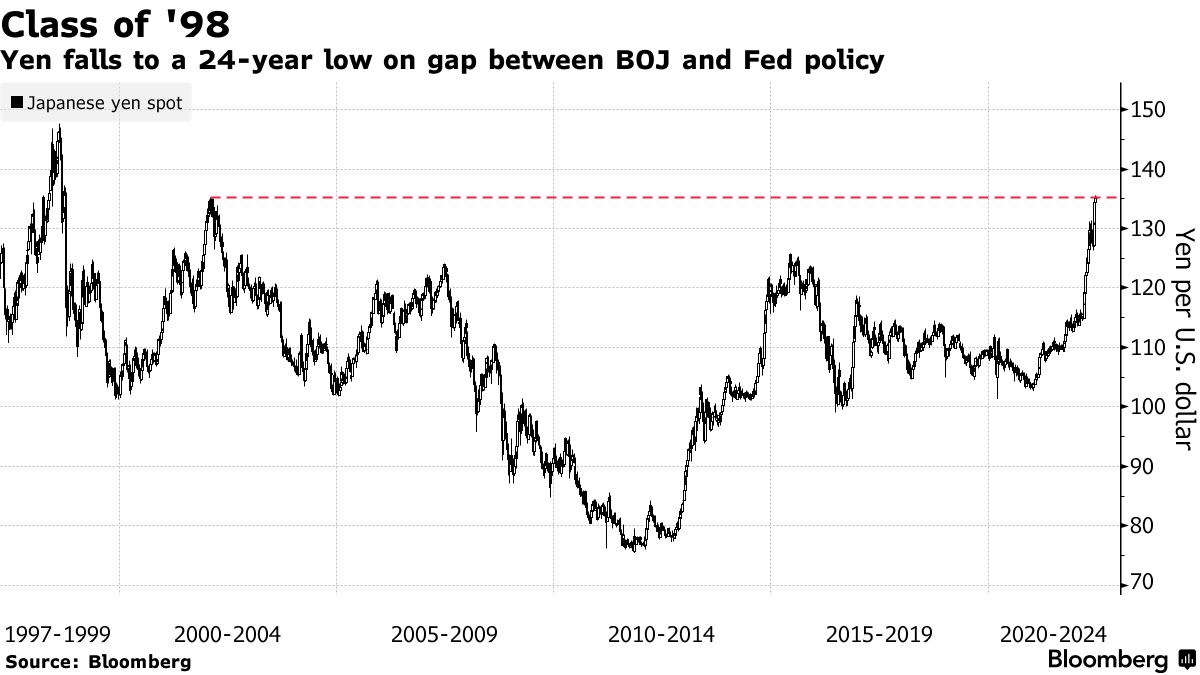

如果美元/日元远高于 140,日本央行将不得不改变政策,而政策的第一个变化将是收益率曲线控制。如果日元再下跌 10% 将意味着政策的改变。

日本央行正努力让市场相信其超宽松货币政策的可持续性,而“不信邪”的债券交易员以2013年来日本10年期国债期货最大的单日跌幅对其发起挑战。

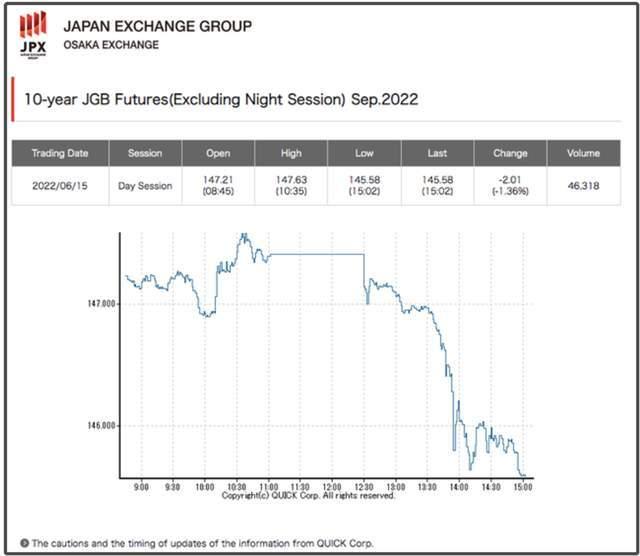

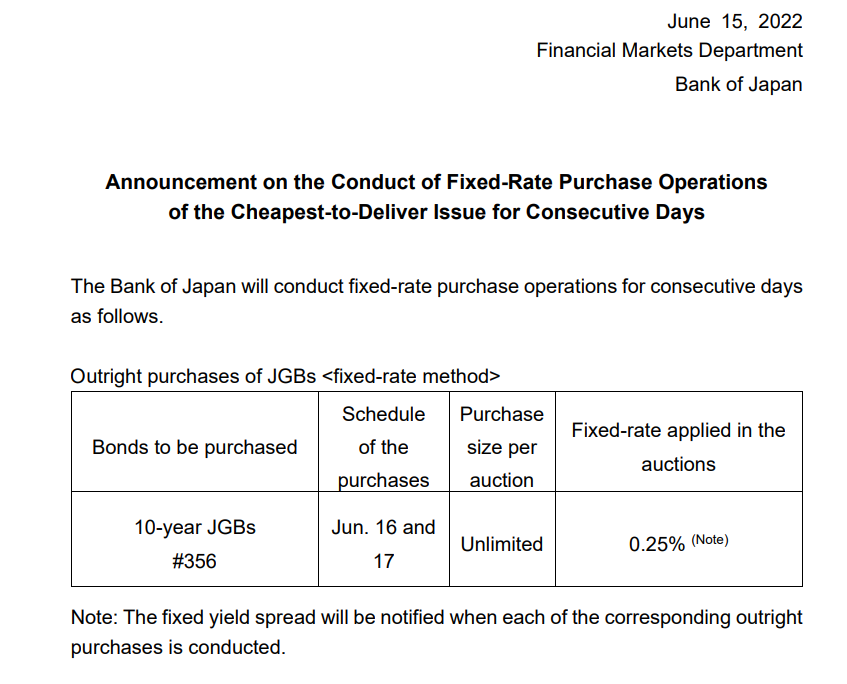

6月15日,日本10年期国债期货盘中暴跌2.01日元,创2013年来最大单日跌幅,并于13点54、13点55分两度触发大阪交易所熔断机制。随后,日本央行宣布将于6月16、17日继续无限量购买日本国债期货的交割券。

尽管早在4月日本央行就曾宣布将无限量购买日本国债,且近期持续加大其国债购买力度,力保其实现收益率曲线控制(YCC)目标,但债券交易员们押注该计划终将破产。

有分析指出,国际投资者是造成日本10年期国债期货“大跳水”的“主力军”。三菱日联摩根士丹利证券驻东京的策略师 Katsutoshi Inadome 表示:“这是外国参与者 YCC的挑战,或者说基于他们的观点,日本央行将调整政策。周五,日本央行决定造成的紧张局势正在加剧。”

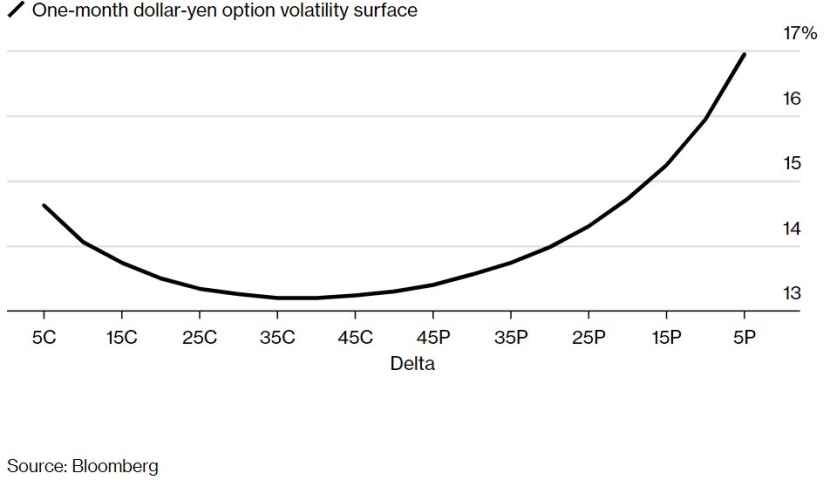

随着日本国内通胀攀升、欧美多国央行持续加息以及日元跌至24年低点的背景下,日本央行面临的压力越来越大。本周五,日本央行开会决定其所谓的收益率曲线控制政策,经济学家预测,尽管债券和货币面临越来越大的下行压力,但日本央行仍将维持其政策目标。野村首席利率策略师 Takenobu Nakashima 表示:“日本央行将继续这样做,无限量购买7年期或10年期日本国债。”

日前,德意志银行也曾警告称,日本央行为实现收益率曲线控制(YCC)目标而采取的购债政策,可能造成金融市场“戏剧性、不可预测的非线性”的波动,并令日元彻底失去基本面的估值锚点,而令日本金融市场濒临系统性崩溃。

此影响,日本十年期国债收益率今日再度突破0.25%日本央行政策区间上端。截至发稿,日本十年期国债收益率报0.252%。

就在美联储今夜的“大动作”前夕,仍在坚持“超级宽松政策”的日本央行遭到了交易员们的狙击。即便央行已经明确给出持续购买国债的承诺,在本土交易的十年期国债期货短时下跌并触发价格波动2日元的熔断线,这也是2014年底后的最低值。

国债利率的波动也反应出日本央行的火力全开。今日十年期日债收益率大致维持在日本央行划定的0.25%上限,在央行操作的影响下一度跌至0.23%。

随后日本央行还顺手发了个公告,向市场强调本周四和周五将继续无限量按照0.25%的固定利率买入十年期日债。

(来源:日本央行)

简单来说,一些债券交易员们正在日本央行重仓的场子里下注,这些人判断随着全球央行收紧货币政策,日本央行也不得不放弃超宽松政策,所以他们一直在试图攻击各个期限的现金债券收益率曲线,其中也包括七年期国债。

日内,日本七年期国债收益率一度被推至0.35%,也是近七年来最极端的位置。日本央行在周三确认,七年期日债的猛烈出售威胁将十年期国债利率推出政策利率区间(±0.25%)。

日本央行将在周五早晨公布最新的利率决议,目前的主流预期是该行继续维持收益率曲线控制政策。

日兴资产全球首席策略分析师John Vail介绍称,做空日本国债以期望收益率飙升,在过去二十年里是众人熟知的“寡妇交易”,指的是交易风险极大。虽然从历史和近几个月来看,做空长端曲线肯定会有一些利润,但在日本央行的火力下,特别是在强势的黑田东彦行长治下,这些人不太可能善终。

由于日本央行“无限购买”,日本国债市场一直被视为稳定的避险产品,结果,连日本国债市场都暴跌,这很不寻常,那么我们来分析一下当中的原因是什么。

日本央行早在今年4月就宣布将“无限量”购买日本国债,来力保日本国债的收益率曲线控制(YCC)目标得以实现。其央行的“收益率曲线控制目标”,就是确保日本10年期国债的收益率能维持在0利率附近。而政府债务总额是GDP的2.6倍,如此高额的债务,如果维持不了0利率,是很难维持借新还旧的模式。

这也是日本央行为何死鸭子嘴硬,一定要坚持无限印钞购债,来维持0利率。但现在日债10年期收益率已经上涨到0.3%收益率了。虽然看起来似乎还不高,但问题是,这意味着日本央行的承诺失效了,其央行实现这个收益率曲线控制,是通过印钞来无限购买日债来实现的,债券价格和收益率是反向关系。

日本央行想让日债收益率回落到0利率,就要下场不断增大购买日债的力度,来推高日债的价格,从而压低日债收益率,但现在日债反而是,价格在暴跌,收益率在上涨,这说明,央行正在面临巨大的压力,而日本债券市场在有日本央行无限购买的支持下,仍然出现价格暴跌。

所以,日债正在面临巨大的抛售潮,并且市场的抛售力度,是大于日本央行的无限购买力度,而且日债市场这些汹涌的抛售潮,变现后并没有停留在日本国内,而是从日本金融市场撤出外流,这就进一步推动了日元汇率贬值,除了日债之外,日本股市从上周五开始也出现暴跌行情,4个交易日跌了6.8%。

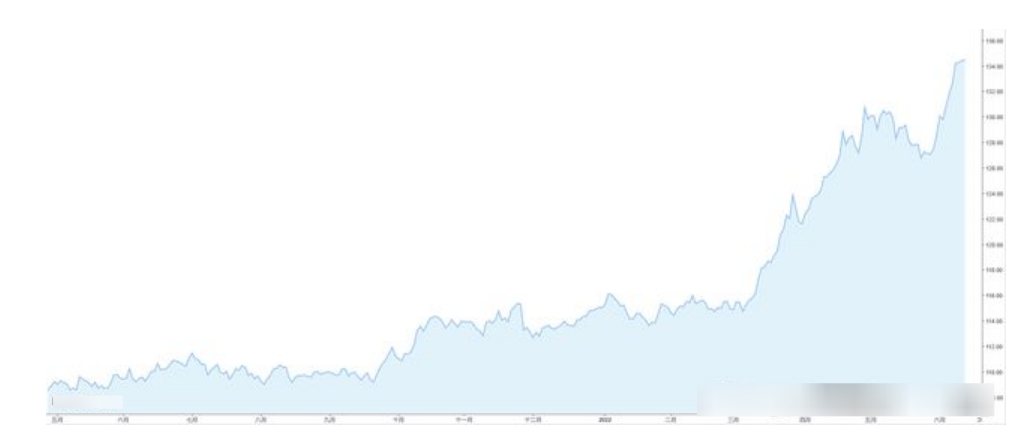

日本股市大幅下挫,也意味着出现了一波抛售潮,卖日股的同样资金也在流出,这也推动日元贬值,而从今年以来,日元在全球主要经济体中贬值幅度最大,反观去年年初,1美元可以兑换103日元,现在已经贬值到135日元,两年累计贬值23%。

这次的日元崩盘,应该说崩的很彻底。疫情发生以来,世界各国政府和央行纷纷开启印钞机模式刺激经济,日本也不例外,将多年负利率和宽松货币政策推向了极致。 日元随即开始了漫长的贬值之路。

进入2022年,由于通胀飙升,包括美联储、英格兰银行、澳大利亚储备银行在内的全球主要央行都开始了货币紧缩的道路。 就连一直坚持宽松政策的欧洲央行,也由鸽派转为鹰派,在上周刚刚结束的利率会议上宣布将于7月开始加息。 仍然坚持宽松政策的日本,显得格格不入。 货币政策分化导致日元今年以来跌幅迅速扩大。 日元今年迄今已暴跌约 17%! 可以说它是主要货币中表现最差的货币。

由于俄罗斯和乌克兰之间的冲突、供应链中断以及主要央行此前的宽松政策,全球通胀飙升。 日本最新 4 月 CPI 同比上涨 2.5%,远高于 3 月的 1.2%,核心 CPI 同比上涨 2.1% ,远高于3月份的0.8%,虽然与美国创纪录的8.6%相差甚远,但这是日本自2008年以来首次超过2%的通胀目标。要知道,2021年6月之前,日本的 通货膨胀率仍处于负增长。

虽然日本的通胀已经超过了目标,但日本央行和日本政府并没有表现出想要改变的迹象。 他们认为由能源成本推动的通胀上升是暂时的且不可持续的。

临时通胀理论早已被美联储和欧洲央行证实为假命题,也付出了相当大的代价。 由于中央银行行动缓慢,美国和欧洲都面临着激进的加息,这可能导致经济放缓甚至衰退,但日本央行似乎并不关心吸取的教训。

日本央行行长黑田东彦周一表示,日本央行必须通过放松货币政策来支持经济,以实现更高的工资增长。

日本央行维持量化宽松政策,维持无限量购买政府债券,维持长短期收益率曲线控制。 直接的结果就是日元汇率快速贬值,尤其是美联储3月份开始加息后,美国国债收益率快速上涨,日元贬值加剧。

日本财务大臣铃木俊一最近声称,日元疲软有利有弊,并拒绝就汇率水平发表评论,增加了日元的抛售压力。 但事实上铃木俊一的说法并非没有道理。

虽然日元贬值不利于家庭支出,但近年来国内消费相对疲软,现在如果出口也出现问题(上述经常账户萎缩),日本经济将非常危险。 日元贬值对出口企业非常有利,尤其是汽车、电子产品、芯片等行业对出口的依赖度很高。

同时,日元进一步贬值也会加大对亚洲其他经济体的压力,使这些国家失去出口竞争力。 这种以邻为壑的做法确实不雅,但日本这种竞争性贬值的做法不止一次。

2013 年至 2015 年间,美元兑日元汇率从 85 升至 123,贬值 45%。 当时,日本的做法在国际社会引起广泛讨论和批评。 美国多次将日本列为汇率操纵国。

现在,美国正忙于解决通胀问题,美元升值有助于缓解物价上涨,默许日本的“小动作”。 所以,现在虽然没有到贬值45%这样的程度,但23%已经是非常恐怖了,要知道,这是一个国家的汇率贬值23%,所以还是有人可以提倡这件事对日本来说是一大利好。

很多人说这是日本央行故意贬值,为了配合美国在亚洲的收获,为了增加日本商品的出口竞争力等等。但是,这种观点更典型的是陷入了对大棋理论的误解。

只是这些人把大棋理论套用在日本身上,仿佛日本就是赢了他们所做的一切,而且都是有预谋的。但这在很大程度上是一个“因果倒置”的问题。比如大家都知道货币贬值有利于出口。但世界上没有哪个国家会为了提高大宗商品出口的竞争力,一口气让本国货币贬值23%。

也就是说,货币贬值提高了商品出口的竞争力,这是一个结果,而不是为了这个结果而故意大幅贬值货币。

因为货币贬值是一把双刃剑,有利也有弊。 虽然可以有利于出口,但货币大幅贬值带来的经济危害将远大于对出口的好处。

一个国家在某些特殊时期可能会为了促进出口而略微贬值其货币,例如在 5% 以内。但它绝不会为了刺激出口而使货币贬值超过 20%。这相当于一个人在昏昏欲睡时为了提神而砍掉自己的双手,这显然很离谱。

事实上,这个人是在昏昏欲睡的时候,被一把收割的镰刀砍断的。可以说,这个男人的手被砍断了,让他神清气爽。但不能说这个人为了提神而砍掉了自己的双手。这就是因果颠倒,把导致这个事情形成的其他原因的结果变成这个事情的原因。

有人说,日本通过贬值汇率来“锁定外资”。

事实上,这句话也被应用到埃尔多安降息抗通胀的神奇操作上,但这也是因果倒置。因为汇率贬值,本身就是外资外逃的结果,而不是通过贬值汇率来锁定外资。

日本是一个资源匮乏的国家,严重依赖进口,在全球原材料价格暴涨的情况下,日元贬值严重不利于日本进口,将大大削弱日元的购买力,实际上更不利于日本企业的全球竞争力,日本已连续9个月出现贸易逆差。 在这种情况下,还是在鼓吹日本是在故意贬值,还是不要这么离谱。

日本央行虽然固执己见,但一直坚持无限期地继续印钞,但这并不是因为日本央行故意贬值,而是日本央行很清楚,按照日本目前266%的政府杠杆率,只要停止放水、加息,日本的债务危机 绝对不会引爆。

但我们可以看出,这次的日本崩盘,更像是为了保全美元的被迫与无奈,美国的高通胀,按常理来说,只要加息一次,美国的经济层面将会出现严重的金融问题,最起码,美国的国债会最先出现信用崩塌,他人避不可急的美债,在日本来看,举动反常,疯狂收购美债,才导致当前的局面,那么在日本这枚护身符倒下之后,能够支撑起美元的,又会是谁呢?

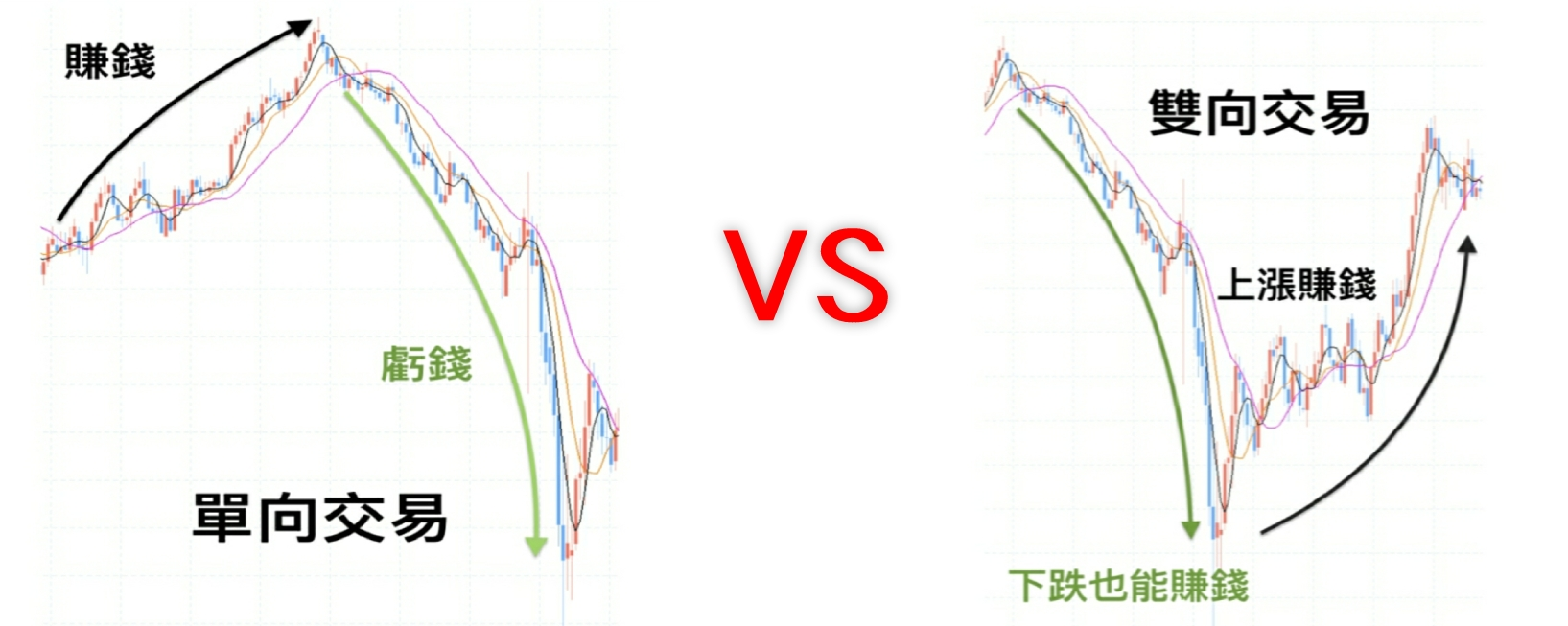

刚才我们就已经说过了,随着新冠疫情的全球蔓延,以及世界各国出现的经济问题,从最开始的美股一周四次熔断,在到原油跌成负数,都不断刷新我们的三观,各种颠覆历史的金融事件,让我们清醒的意识到,目前,全世界正面临着巨大的下行压力,工厂停工,民众失业,贸易中断,经济停滞,大家为了生活,将手中的资产不断的变现成现金,以备不时之需,这样的金融踩踏,在历次金融危机历史当中一次次上演,泡沫的碎裂,货币的幅贬,股市的大跌,商品的涨价,为这个动荡的市场增加了一抹衰败的颜色,刚才我们也说过,日元只是马前卒,真正的大头还有背后的美元,所以,如何在暴跌当中赚取利润,我们就需要用到一种投资方式——做空。

想要了解「做空」,非常容易,因为他的反意词就是「做多」,做多就是我们的正常操作,比如股票,在低价时,便宜买进,在高价时,高价卖出,一买一卖,赚取差价。那做空又是如何操作的呢?还是股票,在高位时,借出一定数量的股票,直接卖掉,再在低价的时候买回,补回给出借方,完成高卖欠货,低买回补的操作,即为做空。与做多不同,做空时,股票跌的越狠,我们赚取的利润越多。而股票、外汇、债券、黄金、虚拟货币、原油、铜、铁、锡甚至棉花、咖啡,我们都能拿来做空,区别只是交易商品不同,当然,除了股票是通过【融券】的方式做空,其它的虚拟货币、外汇、债券、黄金、原油、铜、铁、锡、棉花、咖啡,都要通过不同的衍生品交易平台来完成做空,如:期货、期权、差价合约等。

等到開好信用帳戶後,就可以融券放空了。比方說,我覺得股票A會跌,股價現在 100 塊。於是,我準備了 90 塊,借了一股股票 A 來賣。此時,我手上有 190 塊現金,還有欠一股股票 A 。接下來會有兩種發展:

(1) 传统做空股票

股票作为传统的投资手段,由于参与人数多,市场流动性好,深受投资者们的喜爱,那如何做空股票呢,我们拿美股做为案例,来为大家详解。

股票的做空,我们在上面已经解释过叫融券,而要想拥有融券的属性,我们必需将自己的帐户升级为保证金帐户(融资融券帐户)。以TD Ameritrade为例,TD Ameritrade对于融资交易的最低要求为,至少$2000(约6万台币)的现金资产或证券,且账户始终维持总价值30%的净资产。TD Ameritrade收取利息的标准为:

在TD Ameritrade开户需要填写一份表格,包括个人信息、工作单位等资料,填写完成之后即可开户。当激活帐户之后,便拥有了做空的资格。

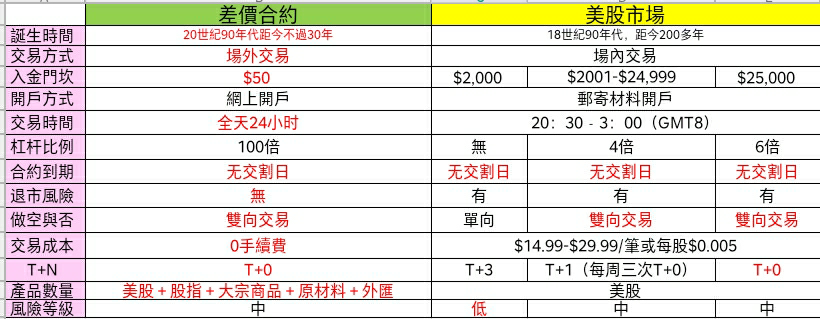

(2) 差价合约做空外汇

外汇交易是一种金融衍生品,交易范围还包括虚拟货币、股票、指数大宗产品等在内的多种金融市场。差价合约的期货合约非常相似,但期货当中会有到期风险,也就是交割日,而差价合约则没有,可以不间段续约,并不会对操作带来任何的影响,若不计其交易成本,其理论价格应该会和标的物资产的现价相同,简单来说就是一种钉住标的现货资产价格的买卖合约。

而利用差价合约做空相比传统股市,就要简单许多,首先它没有那么多种帐户分类,只有简单的一个帐户,完成帐户激活便可做空操作。同时,激活帐户的方法非常简单,填写手机号、密码,入金50美元(约1500台币)便可激活帐户,并且相比传统的美股帐户,差价合约平台,还可以使用BTC来完成入金,安全、便捷。

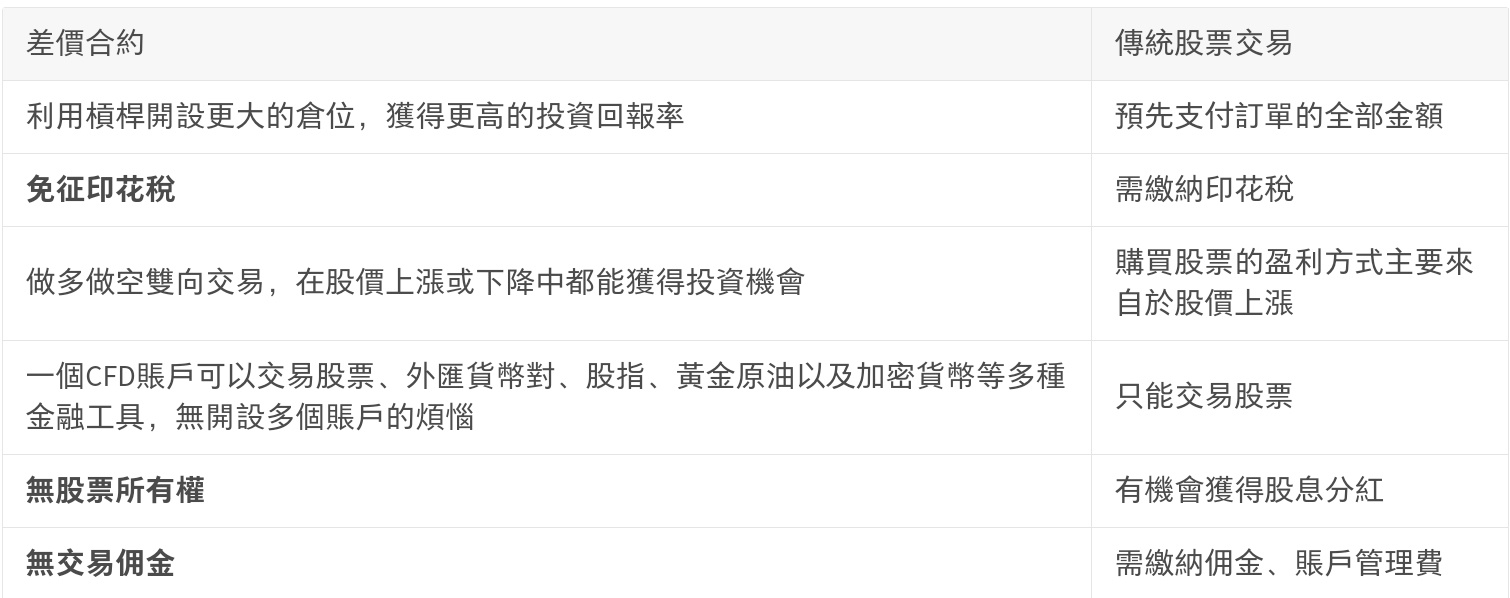

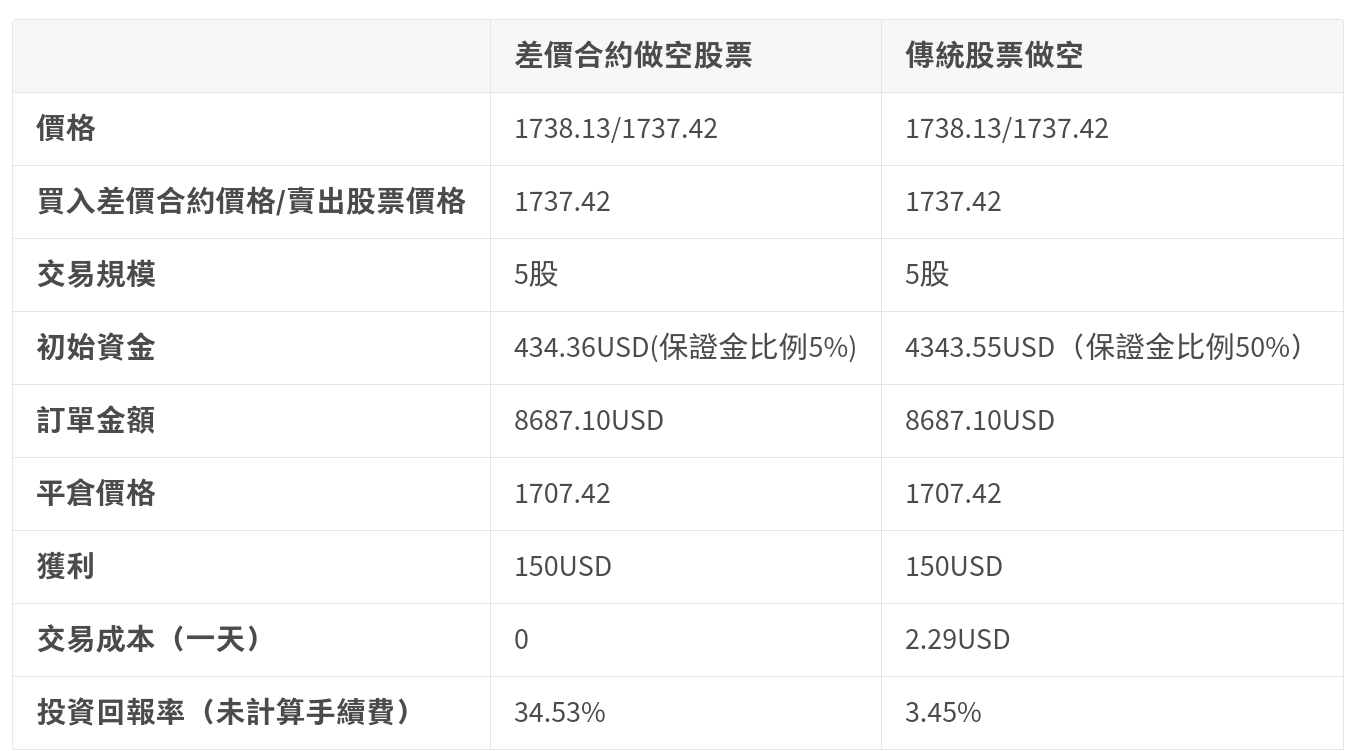

当然,差价合约交易和传统股票交易有相似处,但也有非常明显的不同之处,我简单的做了张表,以供大家对比:

从上表可以看到,同等规模的股票,做空差价合约初始资金较少,而投资回报率却远远高于做空个股。而且如果我们是日内交易的话,差价合约不计隔夜利息,价差既是交易成本。而做空个股则需额外支付一部分融券利息。上述结果是不考虑任何交易成本的前提下计算得出的。需要注意的是,槓杆机制下,亏损也会成倍增加(做空比特币同理)。和做空个股相比,可以用来做空的差价合约,有以下优势:

(1)开户门坎非常低

相比TD ameritrade2000美金的最低开户要求,利用差价合约开户非常低,只有$50,基本上可以乎略不计,只需满足支付最低保证金即可,而$50,已经完全可以支付任何产品了,这使得投资者参与的门槛更低。

还是以上表为例,如果我们选择TD ameritrade直接做空个股,在开户过程就要準备2000美元,就算我们只进行这一笔交易,也还需额外準备2343.55美元,除此之外,还需维持三成仓位的净资产。所以,我们在个股购买时,我们只能动用1660美元。相比之下,差价合约就没有这些资金负担,做空同等规模的谷歌股票,做空差价合约只需準备初始保证金43.43美元即可。

(2)交易流程简单

直接做空个股需要经过借券、卖出、买入、归还股票。整个流程复杂麻烦。相比之下,差价合约只需卖出平仓两个步骤即可,交易流程简单易懂,对新手投资者极为友好。

(3)获利同样不需要交税

有过股票投资经验的人都知道,在股市中获利之后,需要支付一定比例的资金作为税金。而在差价合约当中,就没有税金的负担,在获利相同的时候,使用差价合约进行交易的投资者们,可以得到更多的实际收入。

(4)提高资金使用率

差价合约交易商往往只需要支付股票面值的5%-10%的初始保证金,即可开始操作,也就是说,交易规模会扩大20倍(有的商品更是达到了100倍),这相比传统股票交易,大大的提高了资金的使用效率。假设一个股票账户有2万美金资金,交易者只能最多买入100股价值200美元的股票。而如果使用差价合约进行交易,在槓杆机制作用下,2万美金的初始资金可以当40万美金来使用,同样是刚才200美元的股票,使用差价合约,就可以买入2000股。这将大大提高买入的数量,同时,得到的收益也将提高。

(5)对冲风险

如果我们发现一支股票的风险过高,同时又无法判断之后的走势,我们可以利用对冲来抵消掉下跌所造成的损失,而同样的交易如果放在传统的美国股市当中,操作复杂的同时,由于是搓合交易,我们下的对冲单还不一定可以成交,这在瞬息万变的投资市场当中,风险非常巨大。

谈了这么多差价合约的优势,如果用差价合约做空劣势又有哪些呢?

(1)选择太多

因为差价合约有近100多种商品,多样化的商品,会让无数投资者眼花缭乱,有选择纠结症的投资者朋友请准备好投资清单,以免三心二意。

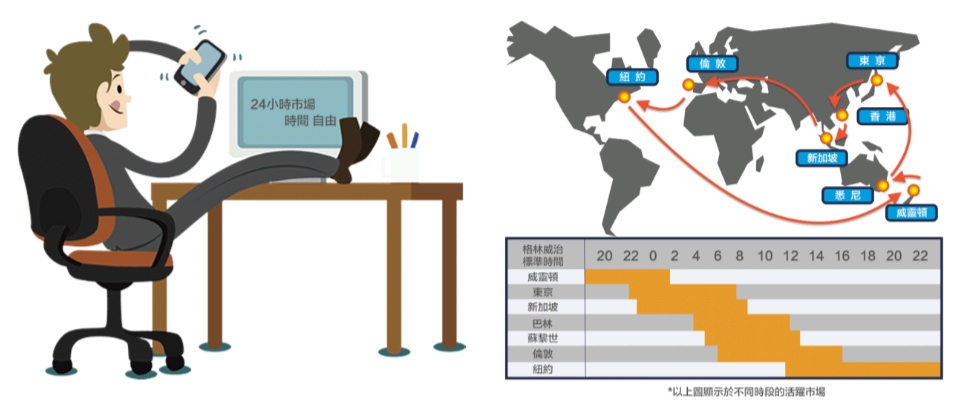

(2)时间太长

由于,差价合约商品众多,且横跨全球70多个国家和地区,所以合约涵盖了全球全时段时区,近乎全天24小时的交易时间,会让投资者可以无限投资,这也带来一个问题,没有休息时间,所以想要参与差价合约交易的朋友,请学会克制,留出生活和休息的时间。

(3)消息太杂

因为商品的种类繁多,之前股票只需要了解上市公司,便可以独步股市,但现如今,需要掌握全球经济动向,或战事、或疫情,容易让我们变成财经专家,如果没有做好学习准备的朋友,建议只做股票产品。

(4)要求手速

由于差价合约市场采用的是T+0的交易模式,一次操作最快不过3-5分钟,在高频的操作中赚取利润的方式,相比传统股市,对于我们下单的平仓的手速,有着比较高的要求,当然,学会下单时设制止盈,自动赚钱平仓,可以很好的化解这一点。

谈了这么多差价合约与传统股市的做空比较,还有一个比较重要的注意事项,我们需要注意:

(1)做空也需要结合策略

这也是我们经常忽视的重点,如果我们习惯了传统股市的做多模式,很多新手喜欢把做空当成一种额外的获利方式,其实做空与做多一样,需要我们布置完整的交易策略,来完成先卖后买的操作。

(2)使用合适的交易战法

策略是应对突发事件的最好应对措施,而战法则是完整的一套战术体系,比如波浪区间法,利用价格区间,升浪做多,退浪做空,按节奏将所有机会全部吃掉,这就是借助做空交易抓波段的主要方式。

(3)不追高

与做多时不抄底一样,在做空时,一定不能随便追高,以为已经是高点,盲目做空,价格一但继续向上,很容易对我们造成亏损,所以看清之后,认为十拿九稳在出手,做空机会也需要等。

想利用日元汇率的跌势来赚钱,做空是唯一的选择,特别是当下全球集体看空的情况下,这是我们传统投资做多方式所不具备的,只有熟练掌握做空机制,有效的将做空融入到我们的投资当中,才能让我们在完整的投资领域,大展拳脚,这就好比打篮球,只会左手运球,很容易让你的对手看到弱点,而做空就相当于我们学会了右手运球,只有同时掌握两种对抗手段,在对抗对手时,你的赢面才会上升,一个市场交易机制是否健全,做空可以做为一个重要的考量标准,多一种投资方式,会让市场变得更加公平,也能让我们面对像日元这样的下跌行情时,也拥有盈利的手段。